內容目錄

前言

今年的世界局勢複雜,同樣也讓我們見證了全球股市的歷史,美股三大指數起起伏伏波動不斷加大,全球其他主要核心國家資本市場也呈現出高波動的趨勢,核心還是政治博弈導致的市場情緒波動加大。但是作為投資人,尤其是一個成熟的投資人,必然不能僅僅被情緒所主導。本文接下來我們分析道瓊指數歷史走勢。

道瓊與美國股市起源及發展歷程

回顧全球資本市場發展史,道瓊指數作為創立於19世紀,發展成熟與20世紀的全球歷史最為悠久的指數之一,過去一百餘年所經歷的歷史歷程,值得我們去參考借鑒以應對當下以及未來的全球市場波動。

美國股市可以說是起源於18世紀,發展與19世紀,成熟與20世紀。1792年紐約的24位證券經紀人在華爾街約定每天進行股票證券的交易,從此開啟了美國證券交易集中交易的歷史,成為了紐交所的雛形。1817年開始集中的證券交易變得越來越活躍,最終在1863年組建了紐約證券交易所。這也是為什麼華爾街被奉為金融業聖地的原因,美國股市開端於此。

從下表可以回顧一下道瓊指數的歷史發展軌跡以及歷史上對道瓊指數產生較大影響的事件:

| 日期 | 事件 |

| 1900-1906.1.12 | 道瓊指數首次升上100點,報收100.25 |

| 1906-1929.10 | 經過33年的積累,道瓊指數成功升上400點,期間一戰爆發,道瓊指數經歷短暫下跌之後重回升勢,戰爭紅利帶來經濟繁榮,道瓊指數歷史新高。 |

| 1929.10-1933.6 | 大蕭條開始,道瓊指數重回40點,33年積累毀於一旦。 |

| 1933.6-1938 | 羅斯福上台,羅斯福新政刺激經濟,美國走出大蕭條,道瓊指數重回300點 |

| 1938-1942 | 二戰爆發,珍珠港事件導致美國直接介入第二次世界大戰,道瓊指數緩慢下跌見底。 |

| 1942-1956.3 | 二戰結束,世界奠定以美蘇為首世界新格局,期間布雷頓森林體系建立,確立美元作為全球貨幣中心的貨幣制度,且戰爭期間美國工業出口額大漲,再次進入戰爭紅利區間,道瓊指數首次升過500點,收500.25點。且期間爆發朝鮮戰爭並未顯著拖累道瓊指數走勢 |

| 1956.3-1972.11 | 美國經濟進入快車道,伴隨計算機技術大發展,道瓊指數首次升上1003點,創歷史新高 |

| 1972.11-1974.12 | 由於陷入越戰泥潭,期間爆發石油禁運及尼克松辭職事件,美國經濟短期受挫,道瓊指數跌至577點。 |

| 1974.12-1987.1 | 越戰結束,期間美國地產為代表的資產價格大漲,道瓊指數首次站上2002點。 |

| 1987.1-1987.10 | 美國經濟軟著陸,經濟增速放緩,情緒累計之下道瓊指數跌至1738.74點,創記錄日跌幅22.6%。 |

| 1987.10-2007.10 | 互聯網技術革命帶來全球經濟大發展,道瓊指數不斷新高至14198點 |

| 2007.10-2009.3 | 美次貸危機席捲全球,金融危機之下道瓊指數跌至6800點,道瓊指數腰斬。 |

| 2009.3-2020.2 | 美聯儲量化寬鬆放水之下,道瓊指數衝上29568歷史新高 |

| 2020.2-2020.3 | 新冠疫情大流行,美股多次熔斷,道瓊指數跌超36%至18213點 |

| 2020.3-至今 | 疫情之下經濟恢復常態,與今年1月創新高36952.65點,隨後由於美通脹持續超預期,升息之下道瓊指數持續下跌至29634點 |

從歷史的走勢來看,基本可以把道瓊指數分為二戰前和二戰後兩個階段,二戰前因為道瓊指數主要聚焦與美國國內經濟表現情況,而二戰後則是要關注美國與全球經濟的表現情況,信息技術和互聯網的技術大爆炸推動全球經濟大發展是在二戰之後推動道瓊指數持續走強的核心原因。尤其是美元成為全球核心貨幣之後,尤其是在布雷頓森林體系崩潰之後美元與黃金脫鉤而於石油掛鉤之後,美國便擁有了一個其他所有國家都沒有的能力:通過美元的發行來轉移國內風險和收割全球利益,保持國內經濟穩定持續的發展。

道瓊指數歷史走勢分析

為什麼有上面的觀點呢,我們可以看一下下面道瓊指數1900-2004年的走勢:

仔細觀察上圖,基本可以將道瓊指數分為3個長週期來分析。

①第一個週期1921年—1951年,共30年;一戰積累了大量的資源,積累了強大的工業基礎實力和經濟實力,1921年到1929年道瓊指數上升,1929年到1951年由於全球經濟大蕭條及國際二戰爆發,道瓊指數先跌再漲陷入震蕩走勢。

②第二個周期1952年至1982年,共30年;前15年由於二戰奠定美國全球超級大國地位,美國掌握全球話語權,豐厚的資金、技術和人才積累促進二戰后美國經濟大發展,期間領漲板塊為以小型電腦為首的半導體科技板塊,計算機工業革命稱為道瓊指數上漲的核心引擎;而這一階段后半部分由於經濟增速下滑,基礎消費品成為領漲板塊,指數進入振蕩期。 ③第三個周期1983年至今,共39年;這個階段恰好是全球化分工走向成熟的階段,中間伴隨蘇聯崩潰之後美國成為全球唯一的超級大國,擁有整合全球經濟、科技的實力,這段時間恰好是以互聯網、生物醫藥和半導體等科技創新型產業全球分工大發展的時代,而美國作為全球科技高地,道瓊指數自然享受到了美國經濟全球主導權帶來的紅利,從2000多點一路基本沒有停歇的漲到30000多點的高位。

綜合來看道瓊指數歷史的走勢發展路徑,道瓊指數的持續走強一直伴隨著美國對全球科技、經濟以及軍事的絕對掌控地位,如果一定要說什麼樣的情況會導致道瓊指數的走低,那一定是美國經濟本身出現了問題,參考歷史上98年亞洲金融危機、08年美國次貸危機以及20年美國疫情全面爆發,期間道瓊指數分別下跌了16%、48%以及29%,但是每次下跌之後道瓊指數均能快速修復,而且從跌幅來看也驗證了我們的觀點:除非是美國自身出現了經濟問題,否則道瓊指數跌幅是相當有限的,因為僅有08年自身發生金融危機的時候道瓊指數跌幅超過了30%。

升息之下道瓊指數未來如何?

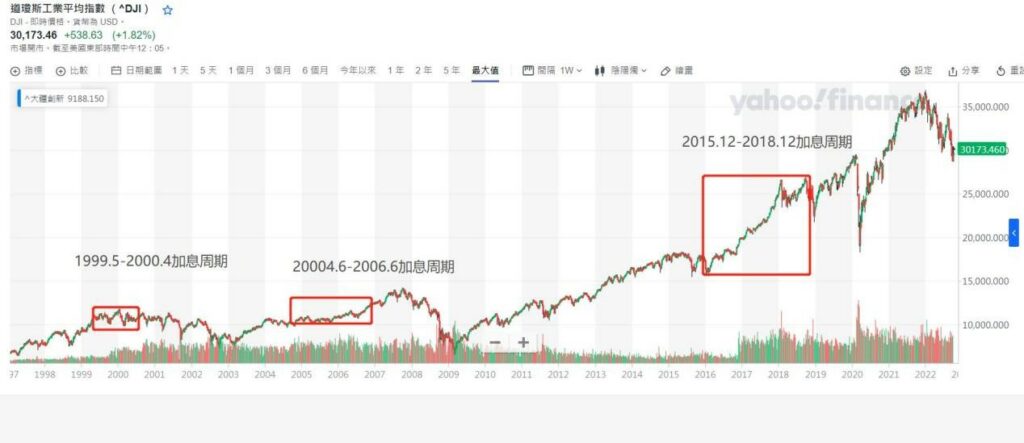

拋開歷史談未來都是耍流氓,雖然今時不同往日,但是美聯儲升息對道瓊指數的走勢影響還是不可忽視。2022年之前美國最近的3次升息周期的背景都是經濟增速回升、通脹高企,升息分別發生于:

1999年6月至2000年5月:總共升息6次,聯邦基金利率從4.75%升至6.5%,期間道瓊指數下跌1.3%,基本沒變化。

2004年6月至2006年6月:累計升息17次,聯邦基金利率從1%升至5.25%,期間道瓊指數上漲7.82%。

2015年12月至2018年12月:累計升息9次,聯邦基金利率從0.25%升至2.5%,期間道瓊指數上漲32.51%。

是不是發現,美聯儲越是升息,道瓊指數漲的越好?並且2015.12-2018.12這段時間走勢尤為強勁。但是我們細緻的剖析其背景,2015年12月首次升息時美國經濟背景實際較爲脆弱,雖然15年時失業率的持續下降顯示美國勞動力市場在持續改善,但當時的其他經濟指標卻並不強勢,反而很脆弱。當時美國實際GDP同比在2015Q1達到高點後持續降至2016Q2才企穩,從道瓊指數走勢上看,道瓊指數企穩觸底也基本是在2016年二季度初,市場見底反饋早於經濟見底。

而到了2016年上半年無論是美國的經濟增速還是通脹水平均處于較低的水平,升息成效初步顯露,但是此時的英國脫歐事件對美國的經濟複蘇增添了新的不確定因素,因此2016年時美聯儲暫緩了升息的進程,而直到2016年12月就業率和通脹均得到有效的改善之後美聯儲才開啓了壹輪較爲密集的升息,2018年12月美聯儲進行了最後壹次升息,從而也導致美國經濟增長預期不斷下調。

三次升息基於幾個大的要素:1、全球經濟形式平穩,暫時沒有出現較大的系統性風險;2、美聯儲均經過較為強力度的降息動作導致經濟過熱、通脹飆漲;3、全球廉價充足的勞動力和工業品通過升息升值美元的方式引入美國,極大緩解國內通脹壓力。基於一個平穩的全球大環境,這三次升息均實現了美國經濟的復甦和通脹的緩解,並且同期道瓊指數也不斷創下新高,但是這次升息還能重演歷史嗎?

新冠疫情之下,不僅僅是美國通脹高企,全球主要國家的通脹水平都創下歷史新高,主要原因是:1、全球化倒退導致貿易保護主義抬頭,全球物資流通不暢;2、地緣衝突不斷,全球能源價格大漲,且目前還未看到緩解跡象。3、疫情期間全球放水。

總結

三個原因導致此次升息,美國暫時無法通過美元升值的方式收割全球鏈接工業品來緩解國內的高通脹狀態,而高通脹勢必迫使美聯儲繼續祭出升息這一張牌,看似升息之路陷入了一條死路,而從我們分析的道瓊指數歷史走勢可以看到,道瓊指數從最高點至今已下跌超17%。接下來就需要看美國經濟數據修復程度了,畢竟在全球都一片慘淡的情況下,一旦美國經濟數據回暖給到大家信心,短期道瓊指數脫離跌勢走強是值得期待的,通脹數據是一方面,更多要看就業數據是否帶動大家對美國經濟走出泥潭的信心,信心修復,道瓊指數新高也是指日可待,讓我們一起靜待。